新规收紧减持,定增市场陷寒冬 撤回、终止、破发与融资骤降,非融资性担保业务迎来考验

A股市场在监管趋严的背景下,一系列旨在规范股东减持行为的新规相继出台,对上市公司大股东、董监高等特定主体的减持节奏、方式及信息披露提出了更为严格的要求。这些新规虽有助于稳定市场预期、保护中小投资者权益,却也显著束缚了部分资本通过减持实现退出的步伐,进而对与之紧密关联的定增市场产生了深远影响。

一、 减持新规的约束效应

监管机构通过设定减持比例限制、强化预披露要求、禁止特定情形下的减持等手段,有效遏制了过往存在的“清仓式”“过桥式”等无序减持乱象。这促使持有上市公司股份的各类投资者,尤其是参与前期定增的机构投资者,不得不重新评估其退出策略和时间表。减持通道的收窄,直接降低了参与定增后通过二级市场减持获利的确定性与灵活性,从而影响了资金参与定增的初始意愿。

二、 定增市场的连锁困境

减持难度的增加,如同多米诺骨牌,引发了定增市场的一系列困境:

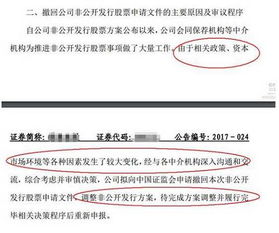

- 项目撤回与终止频发:由于退出预期不明朗,潜在投资方态度转向谨慎,导致许多已发布预案的定增项目在推进过程中遇到阻力。部分公司因无法在规定时间内寻找到足额且合适的认购对象,或因市场环境变化导致发行条件不再具备,不得不选择主动撤回申请或终止方案。

- 破发现象加剧:即使定增项目得以成功发行,受二级市场波动、公司基本面变化及减持前景黯淡等多重因素影响,定增股份上市后价格跌破发行价(即“破发”)的情况有所增加。这不仅侵蚀了参与机构的账面浮盈,更打击了后续定增市场的认购热情。

- 融资规模骤降:上述因素的叠加,最终体现为定增市场融资规模的显著收缩。企业通过定增渠道获取资金的难度加大、成本上升,融资效率降低,影响了部分上市公司利用股权融资进行扩张、补充流动性或优化资本结构的计划。

三、 非融资性担保业务的潜在机遇与风险

在市场融资端(如定增)活动趋冷的与融资活动伴生的担保业务格局也在悄然变化。这里特别需要关注的是“非融资性担保”业务。此类业务主要指为合同履行、工程履约、诉讼保全、商业票据等非资金借贷活动提供的担保,与为银行贷款、债券发行等融资行为提供的“融资性担保”相区别。

在当前环境下:

- 考验与风险:定增市场遇冷,部分上市公司及其股东的资金链可能承压,这间接增加了与其相关的各类合同履约风险。为非融资性交易(如大宗商品采购、项目工程)提供担保的机构,需要更加审慎地评估被担保主体的综合偿付能力与信用状况,因为其整体财务健康度可能受到融资渠道收窄的影响。

- 潜在机遇:另一方面,随着传统股权融资渠道受限,企业可能会更依赖于供应链信用、商业信用等非融资性方式维持运营,这或许会在特定领域催生对高质量非融资性担保服务的需求。担保机构若能精准识别风险、创新产品模式,或能在细分市场找到发展空间。但前提是必须具备强大的风险管理能力和对实体产业深刻的洞察力。

四、 市场展望与应对

短期来看,减持新规与定增市场的调整阵痛仍将持续,市场参与者需要适应在更加规范、透明的规则下进行资本运作。对于上市公司而言,应更注重提升内在价值与持续回报股东的能力,而非过度依赖资本套利。对于投资机构,则需要更注重长期价值投资,深入产业研究,精选真正具有成长性的定增标的。

担保行业,尤其是涉及非融资性担保业务的机构,应主动适应市场变化,强化风控体系建设,聚焦服务实体经济中的真实交易需求,在防范化解关联风险的探索支持实体经济的新路径。

总而言之,监管新规正在重塑A股市场的资本生态。减持步伐的规范虽带来短期阵痛,但有助于市场长期健康发展。定增市场的暂时困境是结构调整的必然过程,而非融资性担保等周边金融业务则需在变化中重新定位,坚守风险底线,挖掘真实需求,方能行稳致远。

如若转载,请注明出处:http://www.jiantoubaohan.com/product/29.html

更新时间:2026-02-24 09:49:22