非金融企业融资方式全解与从事非融资性担保的业务要点

对于非金融企业而言,融资是推动业务发展、扩大规模、应对市场变化的关键环节。许多企业在经营过程中也可能涉足“非融资性担保”业务,以拓宽服务范围或增强客户粘性。本文将从融资方式梳理与从事非融资性担保的注意事项两方面,为企业提供实用指引。

一、非金融企业主要融资方式梳理

非金融企业的融资渠道多样,可根据企业自身发展阶段、资金需求和信用状况进行选择。主要方式包括:

- 内部融资:

- 利润留存:将企业盈利部分用于再投资,成本低且不影响股权结构。

- 资产变卖:处置闲置或非核心资产以获取现金流。

- 应收账款融资:通过保理或质押应收账款提前回笼资金。

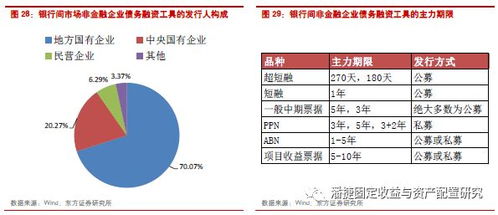

- 债权融资:

- 银行贷款:包括流动资金贷款、项目贷款、贸易融资等,需提供抵押或担保。

- 债券发行:适合大中型企业,通过发行公司债、企业债等在资本市场融资。

- 信托贷款:通过信托计划筹集资金,灵活性强但成本较高。

- 融资租赁:以“融物”代替“融资”,适用于设备采购。

- 股权融资:

- 私募股权融资:引入风险投资(VC)、私募股权(PE)等机构投资者。

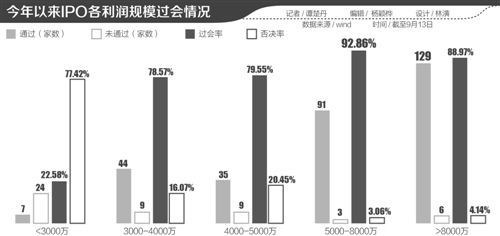

- 公开市场发行:在主板、科创板、新三板等上市融资。

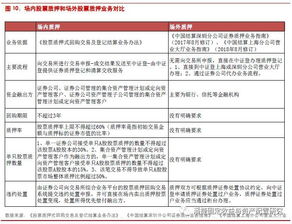

- 股权质押融资:控股股东以其持有的股权作为质押物获取资金。

- 创新型融资:

- 供应链金融:基于核心企业信用,为上下游中小微企业提供融资服务。

- 资产证券化(ABS):将缺乏流动性但能产生稳定现金流的资产打包发行证券。

- 互联网金融:通过P2P、众筹等平台融资,适合初创企业或特定项目。

企业在选择融资方式时,需综合考量融资成本、期限、额度、对企业控制权的影响以及自身的偿债能力。

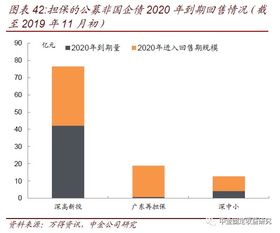

二、从事非融资性担保的业务要点

非融资性担保是指担保公司为企业提供的、与融资活动无直接关联的担保服务,如投标担保、履约担保、预付款担保、质量担保等。从事此类业务的企业(通常为担保公司或多元化服务企业)需注意以下要点:

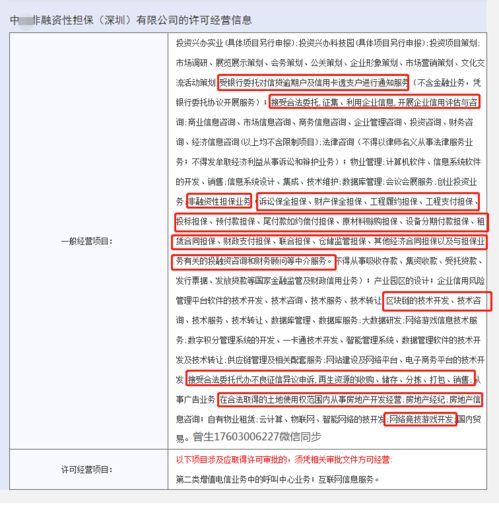

- 明确业务范围与资质:

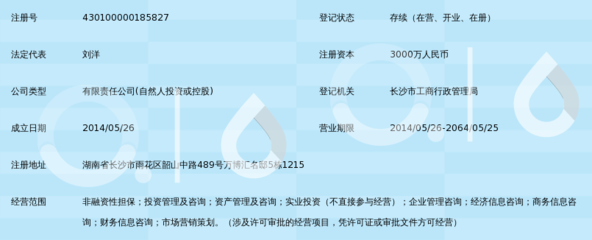

- 非融资性担保业务需取得地方金融监管部门颁发的经营许可证,并严格在核准范围内开展业务。

- 与融资性担保区分清楚,后者涉及为借款人向金融机构借款提供担保,受更严格的监管。

- 风险控制为核心:

- 建立完善的风险评估体系,对被担保企业的信用状况、经营能力、项目可行性进行尽职调查。

- 设定合理的担保费率、反担保措施(如抵押、质押、第三方保证等)以覆盖潜在风险。

- 密切关注被担保项目的履约进度,及时发现并处理风险信号。

- 合规经营与内部控制:

- 遵守《民法典》《公司法》及担保相关法规,确保担保合同条款合法有效。

- 建立健全内部管理制度,包括业务操作流程、财务管理制度、风险隔离机制等。

- 定期向监管部门报送业务数据,接受审计与检查。

- 人才与专业能力建设:

- 培养具备法律、财务、风险管理知识的专业团队,提升业务判断与风险处置能力。

- 关注行业动态与政策变化,适时调整业务策略。

- 市场定位与客户管理:

- 聚焦特定行业或区域,形成专业化优势。例如,专注于建筑工程、贸易履约等领域的担保服务。

- 与客户建立长期合作关系,通过优质服务提升品牌信誉与市场竞争力。

###

非金融企业在融资时应“量体裁衣”,结合自身实际选择最适宜的融资组合,以优化资本结构、降低财务风险。若涉足非融资性担保业务,务必以合规为前提,以风控为基石,将担保服务打造为企业新的增长点或生态协同环节。在复杂的经济环境中,科学融资与稳健经营并举,方能行稳致远。

如若转载,请注明出处:http://www.jiantoubaohan.com/product/35.html

更新时间:2026-02-24 03:27:30